Cele finansowe – cz. 2. Jak wyznaczyć krótko- i długoterminowe cele finansowe?

Cele finansowe to przydatne narzędzie, które ułatwia spełnianie swoich zamierzeń i motywuje do podążania za życiowymi aspiracjami. Praca nad określeniem swoich celów może pomóc Ci zrozumieć, czego chcesz od życia i jak możesz to osiągnąć, świadomie oszczędzając i zarządzając swoim budżetem. Przeczytaj, jak wyznaczyć realne i wymierne cele finansowe odpowiadające Twoim planom i ambicjom!

Jak pokazuje raport z badań sprawdzających poziom wiedzy finansowej mieszkańców Unii Europejskiej1, aż 7 na 10 osób, planując swój budżet, wyznacza sobie długoterminowe cele. Takie przemyślane podejście do pieniędzy pomaga realizować większe i mniejsze plany. Aby tego dokonać, należy przekształcić swoje aspiracje w realne i wymierne cele długoterminowe (np. odkładanie na wkład własny na zakup mieszkania) lub krótkoterminowe (oszczędzanie pieniędzy na wyjazd wakacyjny).

Aby dowiedzieć się więcej o celach finansowych i dlaczego są ważne, wróć do 1. części artykułu z tej serii.

Wyznaczanie celów finansowych – od czego zacząć?

Nie ma jednej, uniwersalnej odpowiedzi na to, jak ustalać swoje cele finansowe. Przy ich wyznaczaniu musisz brać pod uwagę własne ambicje i zamierzenia, ale także obecną sytuację finansową. Nie bez znaczenia będzie też Twoje osobiste podejście do pieniędzy, którym kierujesz się zazwyczaj podejmując decyzje o mniejszych i większych wydatkach.

Oto, od czego warto zacząć wyznaczanie swoich celów finansowych:

1. Analiza obecnej sytuacji finansowej

Wiedząc, na co wydajesz pieniądze dziś, możesz podjąć lepsze decyzje na przyszłość. Zacznij od wypisania wszystkich swoich źródeł dochodu – oprócz pensji mogą to być dodatkowe środki, które regularnie otrzymujesz, jak np. stypendium studenckie czy świadczenia wychowawcze.

Następnie zsumuj swoje wydatki podstawowe (czynsz, media, średni koszt jedzenia, leki) oraz wydatki dodatkowe (np. subskrypcje, wyjścia do restauracji).

Po odjęciu podstawowych wydatków od dochodu zobaczysz, ile pieniędzy w Twoim miesięcznym budżecie pozostaje na mniej istotne wydatki lub oszczędności. Przyjrzyj się ponownie swoim wydatkom dodatkowym. Możesz się zdziwić, ile pieniędzy ucieka na rzeczy i usługi, których nie potrzebujesz.

2. Określ zobowiązania finansowe

Odpowiedz sobie na pytanie, jakie masz zobowiązania finansowe. Może to być m.in. spłata kredytu hipotecznego, raty za sprzęt AGD, ale również środki, które postanowiłeś odkładać co miesiąc “na czarną godzinę”, np. na wypadek utraty zatrudnienia. Zobowiązania tego typu trzeba traktować priorytetowo.

3. Przemyśl, co jest dla Ciebie ważne

Zobowiązania finansowe to nie wszystko – pamiętaj również o swoich marzeniach. Dlatego zanim wyznaczysz swoje cele finansowe, warto najpierw ustalić, jakie są Twoje priorytety i motywacje. Chciałbyś spędzać więcej czasu z rodziną, zaangażować się w nowe hobby albo pozwolić sobie na daleką podróż, o której myślisz od dawna? A może marzy Ci się przeprowadzka do innego kraju lub praca na własny rachunek? Świadomie wybrane cele finansowe mogą Ci pomóc w realizacji tych marzeń, nawet jeśli dziś wydają się odległe.

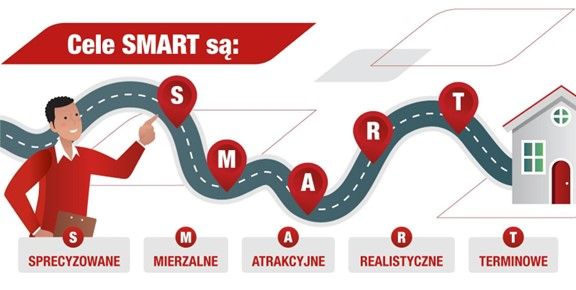

Metoda SMART – sposób na skuteczne cele finansowe

Skrót SMART oznacza cele, które są sprecyzowane, mierzalne, atrakcyjne, realistyczne i terminowe. Dzięki tej przydatnej metodzie można skutecznie sprecyzować jasne i realistyczne cele.

Cele SMART w praktyce

Zobaczmy, jak dostosować cel do strategii SMART.

Cel: „Chcę zaoszczędzić na wkład własny na mieszkanie w Bydgoszczy”.

SPRECYZOWANY

Detale Twojego celu mają znaczenie – to dzięki nim będziesz mógł określić, ile pieniędzy i czasu będziesz potrzebować na jego osiągnięcie. Planując zakup dwupokojowego mieszkania w centrum Bydgoszczy będziesz potrzebować mniejszych środków, niż np. w przypadku czteropokojowego apartamentu w Warszawie. Im więcej szczegółów określisz, tym bardziej konkretny będzie Twój cel.

Przykład:

„Dwupokojowe mieszkanie w centrum Bydgoszczy”.

MIERZALNY

Wymierne cele pozwalają śledzić postępy i dostosowywać działania. Po czym stwierdzisz, ile jeszcze dzieli Cię od spełnienia postanowienia? Kiedy cel będzie osiągnięty? Planując cel finansowy określ konkretną kwotę, którą masz zamiar odłożyć i oblicz, w jakim tempie chcesz oszczędzać pieniądze.

Przykład:

„Aby w ciągu 5 lat zebrać 80 000 złotych na wkład własny, muszę zaoszczędzić 16 000 złotych rocznie, czyli 1320 złotych miesięcznie lub 340 złotych tygodniowo”.

ATRAKCYJNY

Sformułuj cel w taki sposób, by był dla Ciebie faktycznie zachęcający i atrakcyjny. Łatwiej jest dążyć do realizacji zamierzeń, co do których jesteśmy w pełni przekonani – dlatego zastanów się, dlaczego chcesz osiągnąć swój cel.

Przykład:

„Chcę zgromadzić wkład własny, aby mieć swoje mieszkanie i przestać wynajmować”.

REALISTYCZNY

Cele i oczekiwania muszą być realistyczne, bo w przeciwnym razie można szybko stracić motywację. Rozważ, jak daleko możesz się posunąć, aby osiągnąć swoje cele. Z jakich przyjemności możesz zrezygnować? Co możesz zmienić w swoim życiu? Upewnij się, że Twój plan jest osiągalny – inaczej cel będzie Cię demotywował zamiast zachęcać.

Przykłady:

„Aby osiągnąć swój cel, zacznę dojeżdżać do pracy rowerem, dzięki czemu zaoszczędzę około 200 złotych miesięcznie na paliwie i parkowaniu.”

“Ograniczę wydatki na jedzenie poza domem do 200 zł miesięcznie.”

“Zamiast płacić 150 zł za karnet na siłownię, będę dwa razy w tygodniu ćwiczyć w domu.”

“Raz w miesiącu wezmę nadgodziny w sobotę, a dochód z nich w całości odłożę na mój cel”

TERMINOWY

Cele muszą być ograniczone w czasie. Można wyznaczyć sobie na nie kilka miesięcy, a nawet lat czy dekad. Obok celów długoterminowych warto mieć cele krótkoterminowe, które będą dodatkowo motywować w krótszym ujęciu czasowym.

Przykład:

“Cel krótkoterminowy: Przez pierwsze 6 miesięcy odłożę 8000 złotych.”

Oto jak wygląda cel dopracowany według strategii SMART:

„Chcę zaoszczędzić 80 000 złotych w pięć lat na wkład własny na zakup dwupokojowego mieszkania w Bydgoszczy, bo chcę przestać wynajmować. Aby osiągnąć ten cel, muszę zaoszczędzić 16 000 złotych rocznie, czyli 1320 złotych miesięcznie lub 340 złotych tygodniowo. Aby to zrobić, raz w miesiącu wezmę nadgodziny. Dodatkowo, dla oszczędności przesiądę się na rower i zaoszczędzę 200 złotych na dojazdach do pracy, zrezygnuję z karnetu na siłownię i nie będę wydawać miesięcznie więcej niż 200 złotych na jedzenie poza domem”.

Jak oszczędzać pieniądze na wyznaczony cel?

1. Zastosuj zasadę 50/30/20

Nie tak łatwo określić, ile pieniędzy można zaoszczędzić co miesiąc bez drastycznego obniżenia komfortu życia. Tutaj z pomocą przychodzi zasada 50/30/20. Zgodnie z tą strategią 50% pieniędzy przeznacza się na potrzeby, jak np. hipoteka, czynsz, jedzenie, 30% stanowią zachcianki typu posiłki poza domem lub wakacje, a 20% to oszczędności.

Rodzaje celów finansowych

2. Koncentruj się na priorytetach

Nadaj swoim celom priorytety. Skup się na dwóch lub trzech jednocześnie, łącząc cele długo- i krótkoterminowe. Dzięki temu utrzymasz motywację i nie nadwyrężysz zbytnio swojego budżetu.

3. Wyznacz swoje cele

Podziel cele na mniejsze etapy do osiągnięcia w ciągu miesiąca lub roku. Taka strategia pozwala łatwo śledzić i oceniać postępy na tle głównego celu.

4. Monitoruj wydatki

Prowadzenie arkusza domowego budżetu to świetny sposób na monitorowanie wydatków. Dzięki niemu widzisz, czy budżet jest dobrze zaplanowany, na co wydajesz pieniądze i na czym możesz zaoszczędzić. Aby ułatwić sobie zadanie, pobierz nasz szablon budżetu miesięcznego.

5. Korzystaj z narzędzi do oszczędzania

Na rynku istnieje wiele produktów oszczędnościowych, które mogą pomóc Ci w osiągnięciu celów finansowych. Ich oferty różnią się od siebie oprocentowaniem, warunkami oraz terminami. Zanim zdecydujesz się na konkretny produkt, sprawdź, czy jego termin pokrywa się z założonym terminem realizacji Twojego celu.

Przy wyborze rodzaju rachunku, na którym będziesz oszczędzać, warto też wziąć pod uwagę własną skłonność do podejmowania ryzykownych działań oraz potencjalne scenariusze wymagające od Ciebie płynności finansowej (dostępu do gotówki). Przykład:

- Konta oszczędnościowe zapewniają płynność finansową. W przypadku nieoczekiwanych wydatków lub niespodziewanego pogorszenia sytuacji finansowej można z łatwością uzyskać dostęp do swoich pieniędzy. Produkty tego typu oferują niższe oprocentowanie.

- Certyfikat depozytowy to rodzaj rachunku oszczędnościowego proponowanego przez banki i spółdzielcze kasy oszczędnościowo-kredytowe. Obowiązuje stałe oprocentowanie jednorazowo ulokowanej kwoty. W porównaniu z innymi produktami oprocentowanie jest zwykle wyższe. W przypadku wypłaty pieniędzy przed określonym terminem bank może nałożyć karę pieniężną.

- Rachunki inwestycyjne są powiązane z akcjami, obligacjami, funduszami oraz innymi papierami wartościowymi, a także gotówką, dzięki czemu mogą oferować wyższe zyski. Wyższe jest również ryzyko spadku wartości aktywów na skutek wahań rynkowych. Ten sposób inwestowania wiąże się także z możliwością utraty części lub całości zainwestowanych środków.

Bez świadomości co do własnej sytuacji finansowej i aspiracji można łatwo trwonić pieniądze na zbędne rzeczy i usługi. Dzięki krótko- i długoterminowym celom uzyskasz pełen wgląd w swoje finanse i będziesz mógł dokonywać na co dzień świadomych wyborów, które pozwolą przybliżyć Cię do realizacji większych planów życiowych.

Planujesz cle finansowe?

Zadbaj o dodatkowe środki na emeryturę

Wyznaczając długoterminowe cele finansowe, nie możesz zapomnieć o systematycznym oszczędzaniu z myślą o emeryturze. Pomóc w tym może ubezpieczenie ”Generali, z myślą o całym Twoim życiu”. Jeśli zdecydujesz się na rozszerzenie polisy o Umowy dodatkowe IKE lub IKZE, będziesz mógł łatwo i bez wyrzeczeń odkładać część emerytalną swojej składki. To dodatkowy sposób na zabezpieczenie Twojej przyszłości finansowej i spełnianie marzeń po przejściu na emeryturę.

Niniejszy materiał ma charakter wyłącznie reklamowy i informacyjny oraz nie stanowi oferty w rozumieniu art. 66 § 1 ustawy z dnia 23 kwietnia 1964 r. Kodeks cywilny. Żadne z niniejszych informacji nie stanowią doradztwa inwestycyjnego, ani rekomendacji, w tym inwestycyjnych lub podatkowych. Przedstawione informacje nie stanowią pełnego obrazu funkcjonowania przedstawionego produktu i mają charakter wyłącznie przykładowy. Szczegółowe warunki umowy oraz koszty i ryzyka z nimi związane, a także zasady działania i strategii inwestycyjnej ubezpieczeniowych funduszy kapitałowych określone są w Ogólnych Warunkach Umowy ubezpieczenia “Generali, z myślą o całym Twoim życiu”, przekazywanych Klientowi przed zawarciem umowy, dostępnych na www.generali.pl. Ubezpieczeniowe fundusze kapitałowe nie gwarantują osiągnięcia założonego celu inwestycyjnego ani określonego wyniku inwestycyjnego. Oszczędzający powinien mieć świadomość ryzyka związanego z inwestycją w ubezpieczeniowe fundusze kapitałowe, w tym braku ochrony wpłaconego kapitału lub ryzyka utraty części lub całości wpłaconych środków.

Źródło:

1 Eurobarometer: Monitoring the level of financial literacy in the EU